今回は「東計電算」についてです。2025年4月時点の情報をもとにしています。

会社概要

基本情報

- 商号:株式会社東計電算

- 設立:1970年(昭和45年)4月

- 本社所在地:神奈川県川崎市中原区市ノ坪150番地

- 電話番号:044-430-1311

- 決算期:12月

- 上場市場:東京証券取引所スタンダード市場(旧市場第一部)

- 証券コード:4746

- 事業内容:

- 情報処理サービス

- ソフトウェア開発

- クラウドビジネス

- システムインテグレーション

- ITアウトソーシング

- コールセンター

- ファシリティサービス

- 公式サイト:https://www.toukei.co.jp/

沿革

- 1970年4月:株式会社東京濾器計算センターとして設立、東京濾器より計算業務を受託し営業開始

- 1975年2月:株式会社東計電算センターに商号変更

- 1975年6月:本店を川崎市中原区小杉町に移転

- 1975年10月:名古屋営業所設置

- 1977年4月:オンラインサービス開始

- 1979年12月:コンピュータ室設置、運営受託業務開始

- 1980年3月:株式会社東計電算に商号変更

- 1981年~1985年:漢字システム、自動設計、マイクロコンピュータ等のソフト開発に着手

- 1988年4月:マイクロソフトを利用した業種別システム設計部門を設置

- 1991年2月:通産省よりシステムインテグレータ認定

- 2000年3月:東証二部に株式上場、資本金1,370百万円に増資

- 2004年12月:東証一部上場指定

- 2008年1月:中国大連に大連東計軟件有限公司設立

- 2012年7月:タイにTOUKEI(THAILAND)CO., LTD.設立

- 2022年4月:東証スタンダード市場に移行

国内拠点

- 本社(川崎市)

- 事業所:東京(千代田区2拠点)、川崎(5拠点)、名古屋、立川

- 営業所:武蔵野、三浦、千葉、茂原、座間、いわき、福島

海外拠点

- 中国:大連東計軟件有限公司(2008年設立)

- タイ:TOUKEI (THAILAND) CO., LTD.(2012年設立)

認証・評価

- ISMS(情報セキュリティマネジメントシステム):2004年取得

- ISO 9001(品質マネジメントシステム):ロジスティクス部門や製造部門にて取得

事業構成(2024年12月期)

- 情報処理・ソフトウェア開発:91%(営業利益率29%)

- 機器販売:7%(営業利益率27%)

- リース・その他:2%(営業利益率19%)

特徴と強み

- 創業以来、ユーザー志向を重視したオーダーメイド型のITサービスを強みとし、多様な業種に対応可能なパッケージ開発とクラウド基盤を提供

- 製造、流通、医療、物流、公共分野における大規模・中堅企業へのシステム提案実績が豊富

- データセンターの運用やアウトソーシングによる安定収益モデルを確立

- コールセンターやファシリティサービスなど非IT領域でも事業展開中

- 小売店向け店舗管理システムとセイコーソリューションズの決済端末の連携サービスを開始(2024年8月)

- AI関連新商材を今春リリース予定

最新動向と業績(2024年12月期)

- 売上成長:システム開発案件が順調に推移、課金型業務ソフトも着実に増加中

- 採算性:選別受注と高採算ライセンス販売の拡大により営業利益率が向上

- 営業利益:人件費や広告宣伝費の増加を吸収し、営業増益が続く

人員・採用情報(2024年12月時点)

- 従業員数:連結825名、単体814名(平均年齢39.5歳)

- 平均年収:611万円

- 営業利益生産性:1人当たり営業利益675万円(業界平均の1.67倍)

- 採用実績:初任給22.4万円、採用予定45名、内定者54名(女性12名)、中途採用6名

金融・取引情報

- 主要仕入先:大連海科信息技術

- 主要販売先:ENEOSホールディングス

- 主要銀行:横浜銀行、三井住友銀行、みずほ銀行

比較会社・競合

- 比較対象:オービック(4684)、アイネット(9600)、さくらインターネット(3778)

- 業種分類:SI・ソフトウェア開発

- 時価総額順位:270社中25位(2025年3月時点)

株式会社東計電算は、ITソリューションの総合プロバイダーとして、約50年にわたり堅実な経営と業種特化型のサービスで着実な成長を遂げてきた独立系SIerです。製造・流通・医療など広範な業界に対応するITサービスと安定した収益構造を武器に、国内外の顧客企業のデジタルトランスフォーメーションを支援し続けています。

株主構成

親会社

- 株式会社アップワード(非上場:資産管理会社)

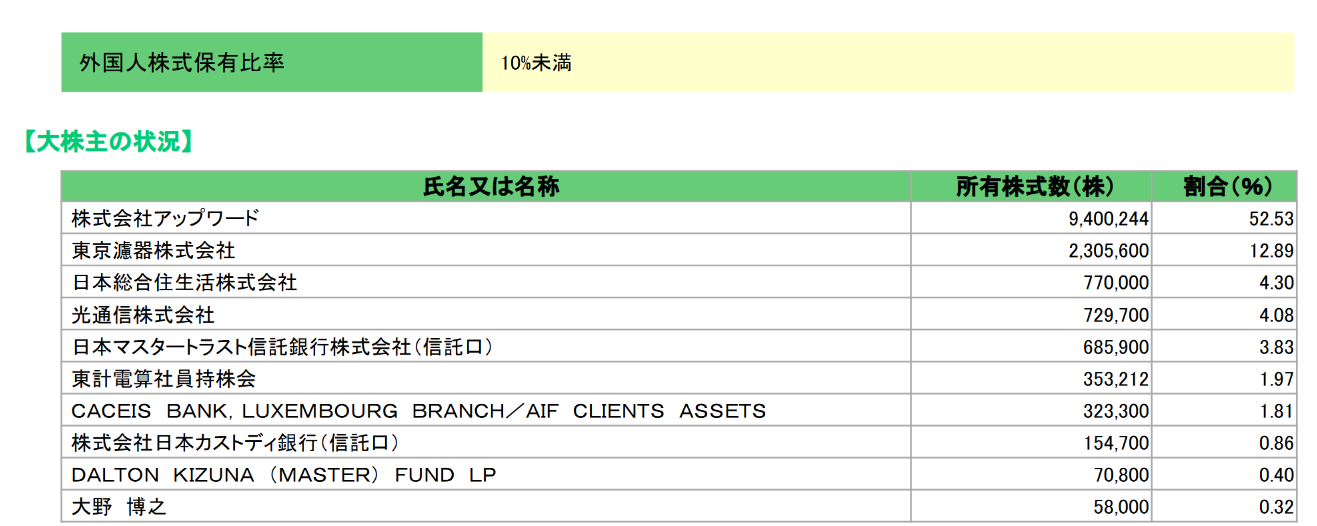

大株主

株価指標

- 概要

- PER:15倍程度

- PBR:2倍程度

- 利回り:3%程度

- 時価総額:800億円程度

コーポレートガバナンス

支配株主との取引等を行う際における少数株主の保護の方策に関する指針

支配株主との取引等につきましては、当社では原則として行わない方針でありますが、取引等を行う際は、少数株主保護の観点から取引理由及びその必要性、取引条件及びその妥当性等について、取締役会において十分に審議した上で意思決定を行うこととしております。また、当該取引の結果につきましても、取締役会において報告・確認することとしております。

その他コーポレート・ガバナンスに重要な影響を与えうる特別な事情

当社の親会社は、株式会社アップワードであります。同社からの独立性確保の考え方、施策等につきましては、次の通りです。株式会社アップワードとの関係は、同社が当社の株主であり、同社の代表取締役が当社の代表取締役に就任しておりますが、原則として、当社と同社との間で取引は行わないこととしております。

【考察】東計電算にTOB/MBOが起こるかを読む

最もあり得るのは、筆頭株主アップワード(創業家ホールディング)による“ファミリー型MBO”――3 年以内に起こる確率を 30〜40% とみる。

外部企業やPEファンドからの“敵対的・準友好的TOB”は、支配株主の壁が高く10〜15%程度。

現状維持(上場維持+アクティビスト対応強化)が 50%前後 と読む。

1. いま押さえておくファクト

| 項目 | 現状 |

|---|---|

| 支配株主 | (株)アップワード 52.68% ※創業家100%保有の持株会社 |

| 第2株主 | 東京濾器 12.92%(創業時からの親密先) |

| 浮動株 | 30%弱(15〜20%は機関投資家・信託銀行・光通信など) |

| 時価総額 | 約780億円(株価4,220円・発行株数1,868.7万株) |

| 財務 | 売上196億円/営業益55億円/純資産403億円/現金22億円、無借金経営 |

| 直近PER・PBR | PER 15.7倍/PBR 1.88倍(ROE 11%前後) |

| アクティビスト動向 | 2023年株主総会で株主提案を受領(ダルトンなど) |

2. TOB/MBOを促す5つのドライバー

| ドライバー | 具体的論点 | 影響度 |

|---|---|---|

| ①創業家の完全支配志向 | アップワードは“株式等の管理”専業会社。上場維持のシナジーは乏しく、親会社決算情報の開示負担だけが残っている。 | ★★★★☆ |

| ②豊富な内部資金と無借金 | 有利子負債ゼロ、純資産403億円。買収資金のレバレッジを組みやすい(自己資金+LBOで約400〜500億円まで調達可能)。 | ★★★★☆ |

| ③浮動株比率の低さ | 30%弱。最低公開株式数2,000単元はクリアしているが、出来高は薄く株主層も分散。TOB実務面では買付けコストが読みやすい。 | ★★★☆☆ |

| ④アクティビスト圧力 | 株主提案・総還元要求が表面化。創業家が経営方針を守る“最終手段”としてMBOを選ぶ典型パターン。 | ★★★☆☆ |

| ⑤IT業界再編プレッシャー | 独立系SIerの再編が加速(例:SCSK×ベニック、テクマトリックスMBOなど)。バイアウトファンドの目線も強い。 | ★★☆☆☆ |

3. ブレーキになる4要素

| ブレーキ | 内容 | 影響度 |

|---|---|---|

| ①PBR1倍超・ROE二桁 | 東証の“資本コスト要請”の対象外。上場維持でも大きな規制圧力はない。 | ★★★☆☆ |

| ②東京濾器12.9%の存在 | 創業時からの親密先。友好的なら問題無いが、議決権25%超を握られた場合はスクイーズアウトが複雑化。 | ★★☆☆☆ |

| ③上場メリット(信用・採用・営業) | BtoB受託開発では「上場=信用力」の側面がまだ大きい。 | ★★☆☆☆ |

| ④買収プレミアム水準 | 想定プレミアム30〜40%でTOB価格5,500〜6,000円。調達額は残余株式約3,500万株×価格≒200億円超。ファミリー単独での資金負担感は小さくない。 | ★★☆☆☆ |

4. シナリオ別の確率イメージ

| シナリオ | 内容 | 3年以内確率 |

|---|---|---|

| A:ファミリーMBO(アップワード+銀行/PE共同) | 上場コスト削減+支配権強化。TOB後に株式併合で完全子会社化。 | 30〜40% |

| B:大手SIer・ITホールディングスによる友好的TOB | TIS、SCSK、伊藤忠テクノなどが基盤顧客を取得。アップワードは保有株を売却してEXIT。 | 10〜15% |

| C:PEファンドのLBO→MBI | 独立系SIの再編案件としてKKR/ベイン等がスポンサー。アップワードが一部再投資して共同運営。 | 5〜10% |

| D:上場維持+配当・自社株買い強化 | アクティビスト対応として総還元性向を引き上げ、流動性を一定確保。 | 約50% |

5. 投資家がウォッチすべきシグナル

- 大量保有報告書(5%ルール)

- アップワード・東京濾器・光通信など主要株主の増減。

- 株主総会の議案構成

- 社外取締役の増員拒否や特殊配当提案などが出ればMBO前哨戦のサイン。

- IR方針の急変更

- 自己株取得枠の新設、配当方針の見直し、公募増資抑制。

- 買収防衛策の採否

- 廃止や未導入維持なら“買われても良い”のメッセージ。

- 事業ポートフォリオ再編

- 不採算事業の売却や大型設備投資の有無(LBO負債許容量試算に影響)。

6. まとめ

- 創業家がすでに議決権の過半を握り、財務余力も潤沢。

- 外部からの敵対的買収リスクは限定的だが、アクティビスト介入が続けば “自ら非公開化” は十分現実的。

- 短期的には、配当か自社株買いをテコに株主還元を厚くし、株価の“買収ヘッジ”を高める動きが先行――その結果、市場評価が割高になればMBOインセンティブは低下し、逆に株価が停滞すればTOBの蓋然性が高まる。

投資戦略

- PER/PBRについては割安感はそこまでないが、業績は堅調に伸びているので、安定した成長株と考えられる。

- 配当も3%程度あり着実に増配を繰り返している。業績の伸びにあわせて増配を続いていることを考えると手堅い銘柄といえる。

- 業績は増収増益基調が続いているため、TOBも期待しつつ押し目買いを目指すことが考えられる。

TOB用に証券会社をもう1つ作っておこう

関連記事:「【中級者向け】複数の証券口座の使い分け」