東証グロース市場改革で“小型グロース”が主役に――時価総額50億円未満に眠る10倍ポテンシャルを徹底解説【2025年版】

2025.04.23投稿

グロース株が低迷する今こそ、未来のテンバガーを仕込む最大のチャンス――。

本記事では、2025年4月22日に東証が公表した「グロース市場における今後の対応」資料を読み解き、時価総額50億円未満の超小型株がなぜ“伸びしろの塊”なのかを深掘りします。個人投資家が押さえるべき評価ポイント、注目セクター、そしてリスクマネジメントまでを網羅的に解説。銘柄名をあげず、あくまで〈可能性〉にフォーカスした“使える”ガイドです。

グロース市場改革の核心 ――「100億円ルール」が示すメッセージ

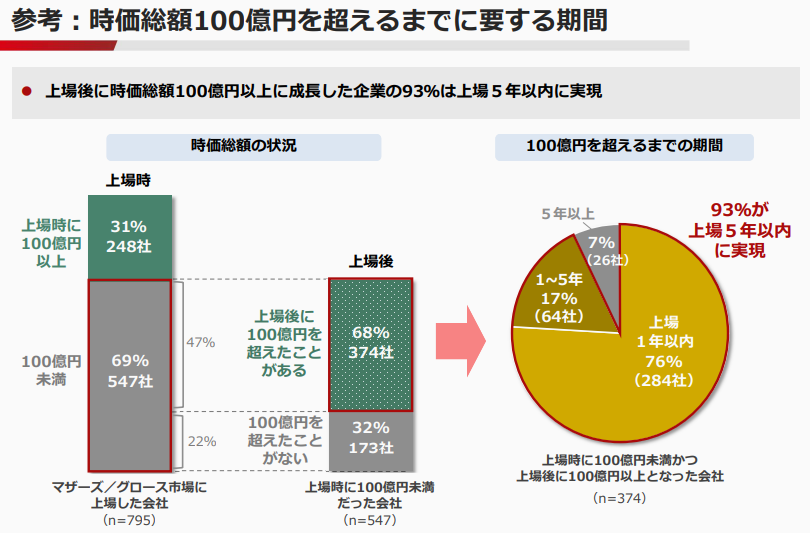

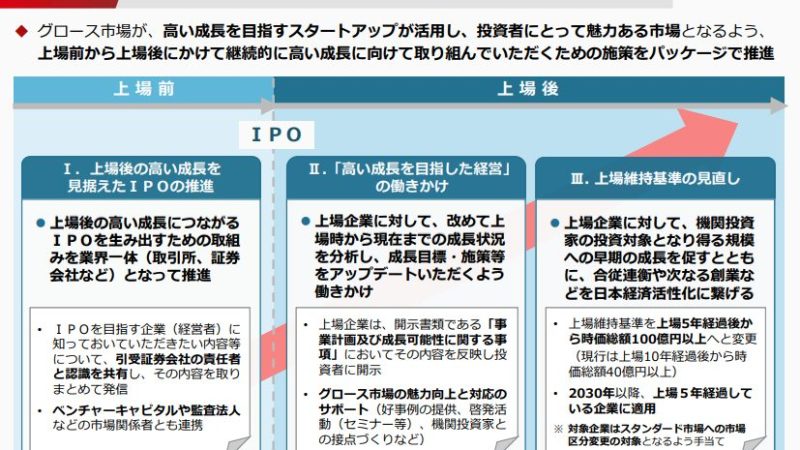

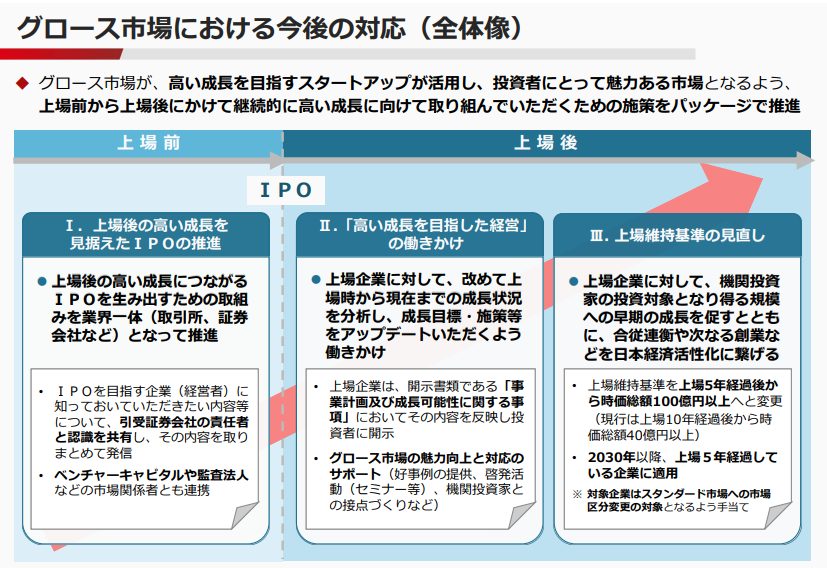

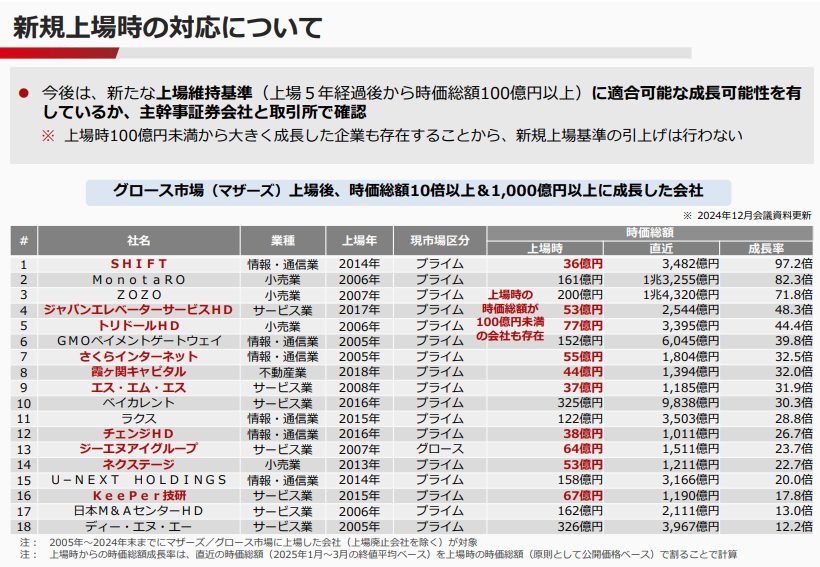

東証は4月22日、グロース市場の上場維持基準を「上場10年で時価総額40億円以上」→「上場5年で100億円以上」へ大幅に引き上げる方針を示しました。適用開始は2030年以降ですが、“助走期間”はもう始まっています。PDF資料では、改革の狙いを次のように整理しています。

| 目的 | 背景 | 期待される効果 |

|---|---|---|

| 機関投資家が投資しやすい市場へ | 個人中心の株主構成では経営者への成長プレッシャーが弱く、企業価値向上が停滞 | 流動性向上・資金調達活性化 |

| “上場ゴール”問題の是正 | 小型上場後に放置される企業が散見される | 継続的な成長戦略の実行を促す |

| 淘汰と合従連衡の促進 | 成長が鈍化した企業の再編が進みにくい | M&A・市場再編で新陳代謝が加速 |

要するに、**「50億円未満で停滞している場合ではない」**という市場からの強烈なシグナルです。しかし逆転の発想をするなら、今まさに50億円未満に放置されている超小型株が“次の成長ラリー”のスタートラインに立ったとも言えます。

時価総額50億円未満が宝の山になる理由

- バリュエーションの“圧縮ゾーン” 小型株は流動性の乏しさからPER・PSRが同業平均より大幅にディスカウントされやすい。成長率が見直されれば倍率効果で株価は跳ね上がる可能性が高い。

- 株主還元による相対リターン 改革を受け、自社株買いや配当新設で個人投資家にアピールする企業が増加中。絶対額は小さくても、時価総額に対するインパクトは大きい。

- TOB・M&Aのターゲットになりやすい 時価総額100億円未満は、同業他社やPEファンドにとって“買収しやすいサイズ感”。市場維持が難しい企業ほど、再編プレミアムが乗る余地がある。

“伸びしろ”を見極めるチェックリスト

| 視点 | なぜ重要か | 目安となる数値・指標 |

|---|---|---|

| 売上成長率(CAGR) | 小型株こそトップラインの伸びが株価に直結 | 3年平均+15%以上 |

| 営業CF/投資CF | 黒字でもキャッシュが回っているか確認 | 営業CFプラスなら◎ |

| 自己資本比率 | 追加増資リスク判定 | 40%以上が安心ライン |

| 継続開示意欲 | 投資家との対話姿勢はリラティブバリューに反映 | 決算説明資料・KPI開示の有無 |

| セグメント多角化 | “一点突破”よりボラティリティ低減 | 売上依存度50%未満が理想 |

| 上場後のIR改善度 | PDFも強調する“年1回以上の成長戦略アップデート”に対応しているか | 成長可能性資料の更新頻度 |

特に注目したい5つの“無限拡張”セクター

銘柄名を挙げず、あくまで事業ドメインに注目すると、以下の分野は2025年以降も高成長が続くとみられます。

- SaaS×ミドルバックオフィス

- 中堅企業向けERP・WMS・HRテックなど“ニッチの王様”モデルが多く、ARR(継続課金)拡大でバリュエーションが跳ねやすい。

- ギグワーク/人材シェアリング

- 深刻な人手不足を背景に市場規模が年20%成長。プラットフォーム型はネットワーク効果が大きい。

- eKYC/サイバーセキュリティ

- マイナンバー、オンライン本人確認義務化の追い風。レギュレーションが参入障壁。

- クライメートテック(再エネ・カーボンクレジット)

- 政策支援が厚く、早期に黒字化すれば環境ファンドの資金流入が期待できる。

- 宇宙関連(小型衛星・月面開拓)

- ミッション成功が株価のジャンプアップ要因。勝者は少数だが、ヒットすれば桁違いのアップサイド。

リスクマネジメントとポートフォリオ構築術

- 流動性リスク:板が薄い銘柄では、エントリーもエグジットも“指値”が基本。成行は厳禁。

- 情報非対称リスク:小型株ほどIR資料が生命線。四半期決算+月次KPIを欠かさずチェック。

- 経営者リスク:ビジョンの語り口より実行力を重視。IRイベント参加や動画アーカイブ視聴で“熱量”を測る。

- 資金管理:ポジションは資産の10〜20%に抑え、オプション感覚で長期保有。ニュースフローで短期急騰したら一部利益確定も視野に。

まとめ──“怖いほど小さい”企業にこそ未来は宿る

- 東証の新基準が示すのは「100億円を超える成長曲線を描けるか」というシンプルな問い。

- 時価総額50億円未満は、改革後の“選別と飛躍”の中心地。最もリスクが高いゾーンは、同時に最もリターンが大きいゾーンでもある。

- 個別銘柄よりも、事業モデルと成長ドライバーに注目し、自分の“テンバガーストーリー”を描けるかが勝負の分かれ目。

今が仕込みどき!

流動性の薄さを恐れず、市場改革の波に乗って「未来の主役」を探しに行きましょう。グロース市場の可能性は、あなたのリサーチ力に比例して広がります。