【TOB事例】中野冷機TOB「パートナーシップ・バイアウト」の概要と今後予想される「協調的バイアウト」TOB候補銘柄

2025.06.17投稿

今回は、中野冷機株式会社に対する公開買付け(TOB)を分析します。

エグゼクティブ・サマリー

今回のTOBは、単なるプライベート・エクイティ(PE)ファンドによるバイアウトではなく、金融スポンサーである丸の内キャピタルと、戦略的パートナーである既存筆頭株主のアイング株式会社(以下、アイング)が共同で実行する、洗練された「パートナーシップ・バイアウト」と位置づけられます。

この革新的なストラクチャーは、財務工学、税務最適化、そして事業シナジーを独自に組み合わせることで、企業価値の最大化を目指すものです。

中野冷機TOB:パートナーシップ・バイアウトの全貌

金融と事業の融合による、革新的な非公開化スキームを解き明かす

TOB価格

7,900円

(一般株主向け)

株価プレミアム

このTOB価格は、市場株価に対して大幅なプレミアムが設定されており、一般株主にとって魅力的な売却機会を提供しました。

取引の核心:ユニークな共同スキーム

本件は単なる買収ではありません。PEファンド「丸の内キャピタル」と筆頭株主「アイング」が手を組み、中野冷機の企業価値を最大化するパートナーシップ・バイアウトです。

買収後の株主構成 (SPC)

アイングはTOBに応募せず、一度株式を中野冷機に売却(自己株式取得)。その資金で買収目的会社(SPC)に再出資することで、税負担を抑えつつパートナーとして経営に残り続けます。

丸の内キャピタル (金融パートナー)

M&Aの実行、資金調達、グローバル展開を主導。

アイング (事業パートナー)

顧客基盤、施工・メンテ人材を提供し、事業シナジーを創出。

アイング・ロールオーバーの仕組み

TOB開始

丸の内キャピタルが一般株主から株式を買い付け。アイングは応募しません。

スクイーズアウト

株式併合により、残りの一般株主の株式をTOB価格と同額で取得し、非公開化します。

自己株式取得

中野冷機がアイングの全株式を7,666円で取得。価格差は税務上の合理性に基づきます。

アイングの再出資

アイングは得た資金で買収目的会社に再出資し、最大49.9%の議決権を持つパートナーになります。

シナジーによる価値創造プラン

国内営業の強化

両社のネットワークを活用し、新規顧客を開拓します。

生産性の向上

オペレーション改善ノウハウを導入し、コスト削減を実現します。

M&Aによる事業拡大

隣接領域の企業買収でサービスを拡充します。

海外事業の拡大

三菱商事のネットワークを活かし、アジア市場へ展開します。

経営管理の強化

PDCAサイクル導入などで経営基盤を強化します。

人材・技術シナジー

アイングの技術者により、施工能力を補完します。

少数株主保護と手続きの公正性

本取引では、一般株主の利益を守るため、多岐にわたる公正性担保措置が講じられました。

価格交渉の経緯

独立した特別委員会の設置

買付者と粘り強く交渉し、当初価格から450円の増額を勝ち取りました。

MoM条件 (Majority of Minority)

一般株主の過半数の応募がなければTOBは不成立となり、株主の意思が尊重されます。

対抗的買収提案の機会確保

30営業日の長いTOB期間を設定し、より有利な提案が現れる可能性を排除しませんでした。

今回の主要な内容は以下の通りです。

ストラクチャーの革新性

本取引の最大の特徴は「アイング・ロールオーバー」と称される多段階のスキームにあります。これは、アイングがTOBに応募しない「不応募契約」、TOB成立後の異なる価格での自己株式取得、そして買収目的会社への「再出資」を組み合わせたものです。

この設計により、アイングは中野冷機の非公開化を促進しつつ、将来の成長への重要な経済的持分を維持することが可能となります。

税務合理性に基づく価格設定

一般株主向けのTOB価格(1株7,900円)とアイング向けの自己株式取得価格(1株7,666円)の差異は、意図的かつ公正なメカニズムです。

これは、法人株主に適用される日本の「みなし配当」および「受取配当等の益金不算入」という税制を巧みに活用し、全当事者の税引後手取額を経済的に同等にするために設計されています 。

戦略的合理性

本取引は、明確なシナジー創出の構想に基づいています。

丸の内キャピタルの財務・M&Aに関する専門知識と、アイングの事業運営能力および顧客基盤を融合させることで、中野冷機が直面する国内市場の成熟化や海外展開の必要性といった中核的課題に対応します 。

手続きの公正性

本取引は、少数株主保護の観点から極めて堅牢な公正性担保措置を講じて実行されました。これには、強力な権限を持つ特別委員会の設置、大幅なプレミアムを実現した価格交渉の経緯、そして「マジョリティ・オブ・マイノリティ(MoM)」条件の設定が含まれ、少数株主保護における高い基準を示しています 。

取引概要と主要当事者

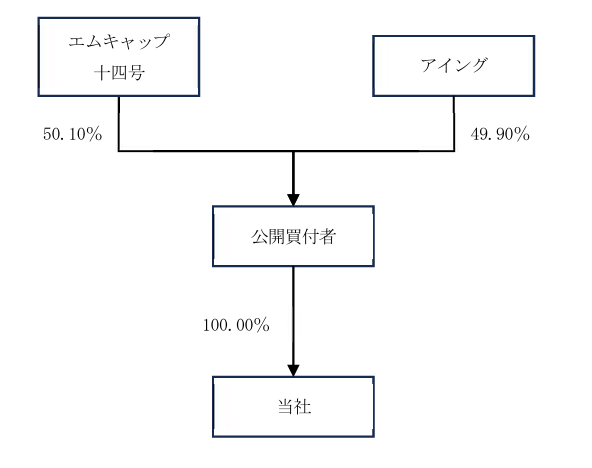

公開買付者:丸の内キャピタルの戦略的ビークル

本TOBの形式上の公開買付者は、エムキャップ十五号株式会社です。これは本取引を遂行する目的で2025年5月16日に設立された特別目的会社(SPC)です。このSPCは、エムキャップ十四号株式会社を通じて、最終的には株式会社丸の内キャピタル(以下、丸の内キャピタル)が管理・運営する「丸の内キャピタル第三号投資事業有限責任組合」によって所有されています。

丸の内キャピタルは、三菱商事株式会社のプライベート・エクイティ投資部門であり、その背景から広範な事業ネットワーク、業界知見、人材へのアクセスが可能となっています。これは、同社が投資先企業に提供する価値の中核をなす要素です。

同社の投資哲学は、事業承継やカーブアウト(事業切り出し)案件に焦点を当て、投資先の長期的な成長支援を目指すことにあります。過去には、株式会社成城石井、株式会社エムアイフードスタイル、株式会社永谷園ホールディングスなど、中野冷機の事業領域と関連性の高い食品・消費財セクターでの豊富な投資実績を有しています。

対象会社:中野冷機の市場地位と経営課題

中野冷機は、業務用冷凍・冷蔵ショーケース市場において、その高い製品力と手厚いメンテナンスサービスで長年にわたり確固たる地位を築いてきた、業界のリーディングカンパニーです 。同社の製品は、スーパーマーケットやコンビニエンスストアといった小売業にとって不可欠なインフラとなっています。

しかし、公開買付者は同社が以下の経営課題に直面していると指摘しています 。

- 国内市場の成熟化: 日本の人口動態を背景に、ショーケースの主要市場であるスーパーやコンビニの新規出店は一巡しており、国内での有機的成長が限界に達しています 。

- 潜在能力の未活用: 成長市場であるドラッグストアチャネルへの進出といった戦略的販売計画の不足や、収益性の高い冷凍・冷蔵倉庫事業を拡大するための人材不足が指摘されています 。

- 海外展開の遅延: 東南アジア市場に高い成長ポテンシャルがあるにもかかわらず、経営資源やノウハウの不足から、中野冷機の海外事業は伸び悩んでいます 。

戦略的パートナー:アイング株式会社の枢要な役割

アイングは、中野冷機の発行済株式の33.19%(1,662,400株)を保有する筆頭株主です。同社は、ビル管理・メンテナンス、空間創造、人材サービスなどを手掛ける総合ソリューション企業であり、特に大手商業施設や百貨店向けに清掃、警備、設備管理(有資格の電気技術者を含む)、人材派遣などのサービスを提供しています 。

本件の背景として極めて重要なのは、アイングが当初、2024年9月に単独で中野冷機を連結子会社化するための提案を行っていたという事実です。

しかし、その後、丸の内キャピタルとのパートナーシップを選択し、この単独提案を取り下げています 。

アイングが単独の買収提案者からPEファンドのパートナーへと立場を変えたことは、同社の自己評価と戦略的判断を物語っています。アイングは、自社が事業上のシナジーを提供できる一方で、中野冷機の潜在能力を最大限に引き出すために必要な資金力、M&Aの実行ノウハウ、そしてグローバルネットワークが不足していると認識した可能性が高いです。

この意思決定の過程は次のように推察されます。

まず、アイングは33.19%の株主として、より強固な支配権とシナジー実現を目指し単独提案を行いました 。しかし、その過程で丸の内キャピタルとの協議も進んでいました 。アイングは、自社の傘下に入れるだけでは海外展開のような大きな課題は解決できず、また他の全株主から株式を買い取ることは財務的に大きな負担となると判断しました。

そこで丸の内キャピタルが解決策を提示しました。すなわち、丸の内キャピタルが資金の大部分、非公開化のためのM&Aノウハウ、そして三菱商事を通じたグローバルネットワークを提供します。一方、アイングは事業シナジーを提供し、自社株式を「ロールオーバー(再投資)」することで、多額の譲渡税負担を回避しつつ、将来の企業価値向上に参加します。

このパートナーシップは、アイングの単独案よりも強力かつ実現可能性が高いと判断され、共同提案へと至ったのです 。この一連の動きは、戦略的株主がより野心的な目標を達成するために、金融スポンサーとの提携を選択する典型的な事例と言えます。

| 項目 | 内容 |

| 公開買付者 | エムキャップ十五号株式会社 |

| 対象会社 | 中野冷機株式会社 (コード: 6411) |

| TOB価格 | 1株につき 7,900円 |

| TOB期間 | 2025年6月17日~2025年7月29日 (30営業日) |

| 買付予定数の下限 | 1,677,200株 (所有割合: 33.48%) |

| 買付予定数の上限 | 設定なし |

| 買付代金(概算) | 約264億円 |

| プレミアム (6月13日終値 5,850円比) | 35.04% |

| プレミアム (過去1ヶ月平均比) | 39.75% |

| プレミアム (過去3ヶ月平均比) | 45.03% |

| プレミアム (過去6ヶ月平均比) | 42.91% |

戦略的合理性:金融と事業の融合

価値創造プラン:5つの柱からなる戦略

公開買付者は、TOB後の企業価値向上策として、以下の5つの柱からなる具体的な計画を提示しています 。

- 国内営業体制の強化: 丸の内キャピタルの分析的アプローチを用いて営業戦略を高度化させるとともに、三菱商事とアイング双方のネットワークを活用し、収益性の高い新規顧客を開拓します 。

- 生産性・収益性の向上: 丸の内キャピタルが持つオペレーション改善のノウハウを中野冷機の結城工場に導入し、生産能力の増強とコスト削減を実現します 。

- M&Aによる新規事業開拓: 丸の内キャピタルのM&A実行能力を活かし、中野冷機が現在手掛けていない隣接領域(例:一次側電気工事、空調換気設備工事)の企業を買収し、事業領域を拡大します 。

- 海外事業の拡大: 三菱商事および丸の内キャピタルのグローバルネットワークを駆使し、タイやインドネシアなどの高成長市場で現地のパートナーや代理店、M&A対象企業を発掘します 。

- 経営管理体制の強化: 丸の内キャピタルから人材を派遣し、厳格なPDCAサイクルの導入、新たなインセンティブ制度の設計などを通じて、経営基盤全体を強化します 。

シナジー仮説:アイングと中野冷機の連携効果

本件のシナジー仮説は、単なる機会的なものではなく、極めて補完性の高い戦略的適合性に基づいています。特にアイングの事業能力が、中野冷機の公表されている課題に直接的に対応している点に、その信頼性の高さが見て取れます。

人材シナジー

アイングは「電気工事士」や「電気主任技術者」といった有資格の技術者を多数擁しています 。これは、中野冷機が課題として挙げる冷凍・冷蔵倉庫の施工人材不足や、一次側電気工事といった新規事業領域への進出意欲に直接応えるものです 。

顧客シナジー

アイングは大手小売業や商業施設との間で、施設管理業者として強固な関係を構築しています 。これは、中野冷機にとって新規顧客の獲得や既存顧客との関係深化に繋がる直接的なチャネルとなり、丸の内キャピタルの持つより上位の企業ネットワークを補完します。

事業シナジー

アイングの中核事業は施設管理・メンテナンスです。これは中野冷機自身が持つ広範なメンテナンスネットワークと完全に整合しており、サービスのクロスセル、ネットワークの最適化、メンテナンス契約の拡大といった機会を創出します 。

このシナジーの具体性は、一般的なPEファンドによる買収案件とは一線を画します。開示資料は中野冷機の弱点として施工技術者不足を挙げていますが、アイングの企業情報 は「電気工事業」と有資格技術者の保有を事業内容として明記しています。

したがって、このシナジーは曖昧な約束ではなく、特定のニーズと既存の特定能力を直接結びつけるものであり、事業計画の信頼性を著しく高めています。PEファンドが買収後にゼロから構築しなければならないことが多い事業シナジーを、本件ではパートナーであるアイングが取引初日から提供できるのです。

シナジー分析

| 中野冷機の課題 | 丸の内キャピタルの貢献 | アイングの貢献 |

| 施工人材の不足 | M&Aによる人材獲得支援 | 有資格電気技術者の派遣 |

| 新規国内顧客へのアクセス限定 | 三菱商事グループ経由の紹介 | 既存の小売・商業施設顧客の紹介 |

| 海外展開の停滞 | グローバルネットワーク活用、海外M&A支援 | (国内事業に集中) |

| M&A実行ノウハウの欠如 | M&A戦略立案、デューデリジェンス、PMI支援 | 施工関連企業の評価協力 |

| 経営管理手法の高度化 | KPI管理、PDCAサイクル導入、財務規律強化 | 現場レベルでのオペレーション情報提供 |

ユニークな取引ストラクチャーの解体

アイング・ロールオーバー:準MBO的メカニズム

本取引の構造は、アイングが実質的に経営陣参加型買収(MBO)における経営陣のように、その持分を再投資(ロールオーバー)する点に最大の特徴があります。このプロセスは、開示資料に示された図解の通り、以下の5段階で進行します 。

- 第I段階 (TOB実施前): アイングが中野冷機株式の33.19%を保有しています。

- 第II段階 (TOB成立後): 丸の内キャピタルのSPCが一般株主から株式を買い付けます。アイングは「本不応募契約」に基づき、このTOBには応募しません 。

- 第III段階 (スクイーズアウト): TOB後、株式併合(逆株式分割)を実施し、残存する一般株主を排除します。これにより、株主はSPCとアイングの2社のみとなります [1, 1]。

- 第IV段階 (自己株式取得): 中野冷機が、アイングの保有する全株式を1株当たり7,666円で自己株式として取得します(本自己株式取得)。これにより、SPCが中野冷機の100%株主となります 。

- 第V段階 (再出資): アイングは、自己株式取得で得た資金を原資として、SPC(公開買付者)に再出資し、最大で49.9%の議決権を取得します(本再出資) 。

このストラクチャーは、アイングが公開企業である中野冷機への直接出資を、非公開企業への間接出資へと転換させることを可能にします。TOBで株式を現金化した場合に発生するであろう多額のキャピタルゲイン課税を回避しつつ、将来の価値向上への参加を可能にする、極めて洗練された手法です。

二段階価格の解説:税務効率性の分析

なぜ一般株主には7,900円が支払われ、アイングには7,666円が支払われるのでしょうか。この価格差は、不公平な取り扱いではなく、税務上の効率性を追求した合理的な設計に基づいています 。

- 一般株主 (TOB) の税務: 株式の売却は有価証券の譲渡として扱われます。売却益(売却価格7,900円 − 取得原価)は、譲渡所得として課税対象となります。

- アイング (自己株式取得) の税務: この取引は単純な譲渡とは異なります。日本の税法上、この対価は以下の二つに分解されます。

- 資本の払戻し部分: 支払対価のうち、当初の資本金等に対応する部分は、課税上中立な資本の返還として扱われます。

- みなし配当部分: 資本の払戻しを超える部分は、会社の利益剰余金を原資とするため、税務上「配当」とみなされます 。

- アイングにとっての主要な税務メリット: 法人株主であるアイングは、重要な持分を保有する法人から配当を受け取るため、「受取配当等の益金不算入」規定の適用対象となります。この制度は、法人間の二重課税を排除することを目的としており、みなし配当とされた金額の大部分または全額が課税所得から除外されます 。

- 同等価値の計算: 開示資料では、7,666円という価格は、アイングが自己株式取得に応じた場合の「税引後手取額」が、仮にTOB価格7,900円で株式を売却して譲渡所得課税を受けた場合の「税引後手取額」と経済的に同等になるよう算出されたと明記されています 。これは、価格差が優遇措置ではなく、経済的価値の平等を確保するための技術的な調整であることを示しています。

この二段階価格設定は、取引関係者全員にとっての効率性を最大化するための高度なタックス・ストラクチャリングの証左です。これにより、アイングは非効率な税負担に悩まされることなく取引に参加でき、結果として取引全体の実現可能性が高まっています。

買収後のガバナンスと株主間契約

再出資後、中野冷機はSPCの完全子会社となり、そのSPCは丸の内キャピタル(議決権比率50.1%)とアイング(同最大49.9%)の合弁会社(JV)となります 。

このJVの運営は「株主間契約」によって規律されます。中野冷機の取締役会は9名で構成され、丸の内キャピタル側が5名、アイングが4名を指名する権利を持ちます 。これにより、丸の内キャピタルが経営の主導権を握る一方、アイングもパートナーとして重要な代表権を確保します。

特に注目すべきは、株主総会の特別決議事項などで意見が対立した場合のデッドロック条項です。契約では、その解決策として「両当事者の最高意思決定者の間で誠実に協議する」と定められています 。この規定は交渉を促すものですが、最終的な解決を保証する強制力のあるメカニズム(例:バイセル・オプション、第三者仲裁など)を欠いています。このような「ソフト」な条項は、パートナー間の継続的な良好な関係に依存しており、将来の戦略的な意見の相違が深刻なガバナンスの停滞を招くリスクを内包しています。これは、持株比率が拮抗するJVにおいて共通の課題であり、本件の長期的なリスク要因として分析されるべき点です 。

価格と手続きの公正性の評価

特別委員会の役割と答申

中野冷機は、まずアイングの単独提案時に、そして本件の共同提案を受けて、独立社外取締役3名からなる特別委員会を設置しました。同委員会には、買付者との交渉権限や、条件が不公正と判断した場合に取引を拒否する権限など、強力な権限が付与されていました 。

委員会は合計22回開催され、買付者と直接対話し、提案の合理性を問い、価格交渉を主導しました 。最終的に、委員会は、取引目的の合理性、価格・条件の公正性、手続きの正当性を認め、本取引は少数株主にとって不利益ではないとする詳細な答申書を全会一致で提出しました 。

価格交渉の経緯:価値最大化のプロセス

特別委員会が価格交渉において実質的な役割を果たしたことは、以下の交渉経緯から明らかです 。

- 5月9日: 最初の提案価格 7,450円。

- 5月19日: 委員会がこれを拒否し、増額を要請しました。

- 5月27日: 2回目の提案価格 7,750円。

- 5月28日: 委員会は、類似案件のプレミアム水準に比べ依然低いとして再度拒否しました。

- 6月5日: 3回目の提案価格 7,900円。

- 6月6日: 委員会は、最後にもう一段の引き上げを要請しました。

- 6月10日: 買付者が 7,900円を最終提案として提示しました。

- 6月11日: 中野冷機がこれを受諾しました。

この詳細な交渉履歴は、本件が安易な馴れ合いの取引ではなく、少数株主の利益を最大化するための真摯なプロセスを経たことを示す強力な証拠です。

少数株主を保護する構造的措置

本取引には、少数株主を保護するための複数の構造的な仕組みが組み込まれています。

- マジョリティ・オブ・マイノリティ(MoM)条件: 買付予定数の下限である1,677,200株は、アイングおよび自己株式を除く、利害関係のない株主が保有する株式の過半数を超えるように設定されています。これにより、一般株主は実質的な拒否権を持つことになります 。

- 長期の公開買付期間: 法定最短期間の20営業日より長い30営業日の買付期間が設定されました。これにより、株主が十分な検討時間を持てるだけでなく、対抗的な買収提案者が現れる機会も確保されています 。

- 取引保護条項の不存在: 当社が対抗的買収提案者と接触することを禁止するような「ノーショップ」条項や、高額な違約金(ブレークアップ・フィー)などの合意は存在しません。これにより、取締役会はより有利な提案を検討する自由を保持しています 。

- スクイーズアウト価格の保証: TOBに応募しなかった株主も、その後のスクイーズアウト手続きにおいてTOB価格と同額の7,900円の現金交付を受けることが保証されています。これにより、応募を強制されるような圧力を排除しています。

これらの措置の組み合わせは、経済産業省が策定した「公正なM&Aの在り方に関する指針」に示されるベストプラクティスに沿ったものであり、経営陣が関与する買収において、手続きの公正性を確保するための現代的な規範を忠実に実行していることを示しています。

結論:未来のパートナーシップ・バイアウトへの青写真

革新性の総括

本取引は、協調的バイアウトをいかに構築するかの優れた実例です。金融スポンサー(支配権獲得を目指す)と戦略的株主(事業シナジーを追求し、投資を継続したい)の利害を巧みに一致させることに成功しています。特に、経済的な公正性を担保するために洗練された税務計画を活用した点は、この取引を可能にした重要な要素です。

ステークホルダーへの示唆

- 一般株主: 公正に交渉された大幅なプレミアムを享受し、魅力的な価格で株式を売却する機会を得ました。

- 中野冷機と従業員: 長期的視点に立った戦略を遂行する強力な株主連合を得ました。これにより、成長課題に取り組むための財務的・事業的リソースへのアクセスが可能となります。

- 新たな株主: 丸の内キャピタルは明確な価値創造の道筋を持つ優良な事業基盤を獲得しました。アイングは、受動的な大株主から、将来の成長に深く関与する能動的な戦略パートナーへと変貌を遂げました。

M&A市場における広範な意義

- 新たなM&Aモデルの提示: 本件は、特に強力だが非支配的な戦略的株主を持つ他の日本企業にとって、説得力のあるテンプレートを提供します。PEファンドを触媒として非公開化と事業変革を推進しつつ、戦略的パートナーの離脱を強いることなく、その協力を得続ける方法を示しています。

- 協調的資本の台頭: 本件は、PEファンドを単なる金融買収者と見なす伝統的な視点からの脱却を象徴しています。PEファンドが、深い業界知識を持つ既存のステークホルダーと提携し、戦略的な実現者として機能する、より統合されたモデルを提示しています。このような協調的アプローチは、関係性や事業ノウハウが重視される日本のM&A市場において、今後ますます重要性を増すでしょう。本件は、東芝やJSRの買収に見られるような、戦略的目的を達成するために国内のプレーヤーが連携する大型案件の流れを汲むものと評価できます 。

中野冷機の事例にみる「協調的バイアウト」候補銘柄

中野冷機のTOBは、PEファンド(金融パートナー)と事業会社(戦略的パートナー)が連携し、対象会社の非公開化と企業価値向上を目指す「協調的バイアウト」の好例です。

このモデルは、特に事業シナジーが見込める安定した大株主を持つ企業にとって、有効な選択肢となり得ます。最後に、同様のスキームが想定されうる候補企業を1社選定しましたのでご紹介をさせていただきます。

株式会社ティラド (証券コード: 7236)

- 事業内容: 自動車や建設機械向けの熱交換器(ラジエーター、オイルクーラー等)を製造する大手部品メーカー。

- パートナー候補: いすゞ自動車株式会社や株式会社小松製作所など、主要な取引先が同時に大株主でもある。

- 選定背景: 自動車業界のEV化という巨大な構造転換の渦中にあり、従来のエンジン向け製品から、バッテリーやモーターを冷却する新たな熱マネジメントシステムへの事業転換が不可欠です。しかし、この転換には莫大な先行投資と、一時的な収益性の悪化を許容する経営判断が求められます。 PEファンドがいすゞやコマツのような戦略的パートナーと組むことで、安定した顧客基盤を維持しながら、非公開環境下で事業構造の抜本的な改革に集中できます。パートナー企業は、自社のEV化戦略に不可欠なサプライヤーの安定化と技術開発を支援できるメリットがあり、中野冷機とアイングの関係と同様に、相互補完的な価値創造が期待されます。

協調的バイアウト:日本のM&Aの新潮流

中野冷機の事例をモデルに、次なる非公開化候補企業を読み解く

「協調的バイアウト」モデルとは?

PEファンドの「金融資本」と事業会社の「事業シナジー」を掛け合わせ、対象会社の抜本的な変革と中長期的な企業価値向上を目指すM&Aスキームです。

PEファンド

(金融パートナー)

事業会社

(戦略的パートナー)

対象会社

(非公開化)

企業価値向上

(事業変革)

協調的バイアウト候補企業:株式会社ティラド

証券コード: 7236

自動車や建機向けの熱交換器で高い実績を持つ大手メーカー。自動車業界のEV化という100年に一度の大変革を乗り切るため、事業構造の抜本的転換が急務です。

パートナー候補

いすゞ自動車 / 小松製作所

(主要顧客 / 大株主)

直面するメガトレンド

自動車産業のEVシフト

(エンジン部品からの脱却)

非公開化による成長戦略

-

💸

課題:EV向け熱マネジメントシステムへの事業転換には、莫大な先行投資と一時的な収益悪化の許容が必要。

-

🤝

機会:顧客でもある戦略的パートナーと連携し、安定した需要を確保しながら事業改革に集中。サプライチェーン全体の安定化に貢献する。