最近「カンブリア宮殿」での紹介されたヒューリック株式会社(東証プライム 3003)は、東京・駅近の中規模ビルやホテル・旅館、高齢者施設などを中心に約250棟を保有・開発する不動産デベロッパーです。

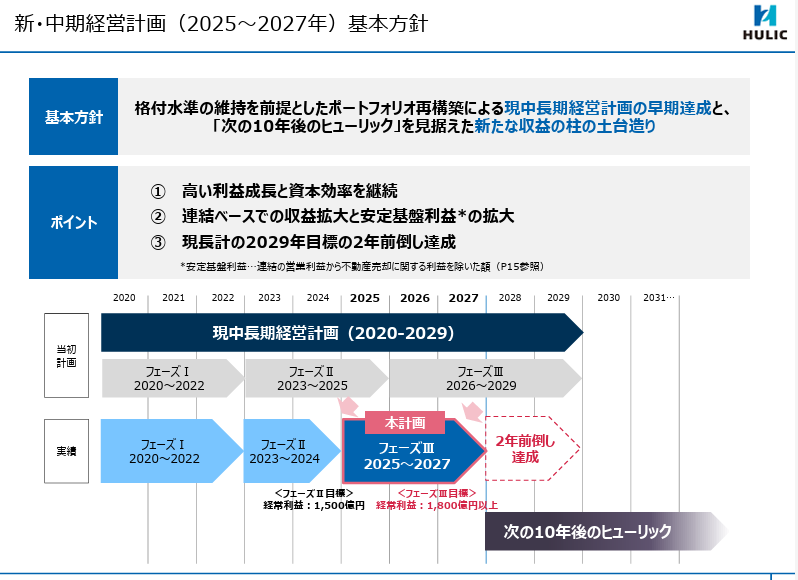

従業員わずか233名ながら、2024年12月期の単体経常利益は1,506億円、社員1人当たり約6.5億円と驚異的な生産性を誇ります。2024年通期の連結経常利益も1,543億円と過去最高を更新し、2027年には1,800億円超を目標に掲げています。

そのヒューリックが立て続けにTOBをしていることから今回はヒューリックのTOB戦略について確認をしてみたいと思います。

ビジネスモデルの特徴

| 重点領域 | 具体策 | 競合との差別化 |

|---|---|---|

| 駅至近・中規模物件 | “徒歩3分以内・ワンフロア100坪前後”を基本に、銀座・渋谷など商業地を選択 | 用地取得競争を避けつつテナント需要を確保 |

| 変革とスピード | 社長・会長自らが物件を視察し即断即決。大手より速い意思決定で案件を押さえる | 情報優位の確立、仲介会社の信頼獲得 |

| バランス経営 | 成長性・安全性・収益性・生産性を指標化(AA-格付、ROE 12%超、PBR 1倍超) | 景気変動や金利上昇への耐性 |

| 人材投資 | 38歳平均年収2,000万円超、育児手当(第3子以降100万円)など厚い報酬体系 | 少数精鋭で高付加価値を創出 |

ヒューリックのTOB戦略を読み解く

直近の主なTOB実績

| 年月 | 対象企業/ファンド | 取得比率(目標) | 目的・狙い |

|---|---|---|---|

| 2025/06 | 鉱研工業(6297) | 100%(完全子会社化) | 建設・保守ノウハウを取り込み、開発現場の内製化とシナジー創出 |

| 2025/06 | カナディアン・ソーラー・インフラ投資法人(9284) | 20% | 再エネアセットとの連結強化、純投資での分散効果 |

| 2024/10 | レーサム(8890) | 100% | 中小型オフィス再生のプロ集団を獲得し、物件再開発パイプラインを厚くする |

共通項:

都心不動産とシナジー:建設・リノベ・再エネなど、自社ビジネスを補完するアセットや人材を獲得。

高いプレミアムと迅速決断:競合参入を許さず“スピードで勝つ”。

資本効率重視:完全子会社化と少数持分投資を使い分け、自己資本比率33%を維持。

戦略の背景

ポートフォリオ再構築への加速

同社は中期計画で「オフィス比率50%以下」「物流・データセンターなど新アセット拡大」を掲げ、連結ベースで利益成長を狙っています。既存物件の開発スピードだけでは達成が難しいため、完成度の高い外部企業を取り込むTOBが近道となっています。

“駅近以外”の新収益源確保

人口減少で都心オフィス需要が踊り場にある一方、再エネ・高齢者施設・物流は成長分野。カナディアン・ソーラー投資法人や蓄電池事業への出資(1000億円投資計画)はESG対応と収益多様化の布石です。

高収益体質を支える“案件の厚み”

レーサム買収で用地・再生案件を“パッケージ”で吸収し、将来の開発パイプラインを確保。少数精鋭モデルでも毎期10%以上の経常増益を維持するために、TOBで時間を買っています。

リスクとチャレンジ

| 項目 | ポジティブ要素 | リスク |

|---|---|---|

| 財務レバレッジ | AA-格付・低金利調達で利払負担圧縮 | 金利上昇局面では借入2兆円超が重荷 |

| PMI(統合対応) | 人員が少なく意思決定が速い | 大型買収が続くと統合リソース不足の懸念 |

| アセット分散 | 再エネ・介護・物流で成長領域をカバー | 不慣れな分野では技術・規制リスク |

今後の展望

- 大型TOBの継続:中期計画では「新規事業利益比率1/3」を掲げており、再エネ・インフラ投資法人や技術系企業へのさらなるTOBが想定されます。

- “脱・都心オフィス依存”:銀座ビル群の収益力を維持しつつ、地方政令市やアジア主要都市の商業施設参入も視野。

- 資金調達の多様化:リート・私募ファンドを活用し、自己資本を温存しながらTOB原資を確保。

ヒューリックは、「駅近中規模ビル×少数精鋭」という独自モデルを基盤に、TOBを巧みに活用して“薄い資本で厚いパイプライン”を構築してきました。今後は再エネやインフラ領域への投資を通じて、安定キャッシュフローと成長ストーリーを両立させるフェーズに入ります。高いプレミアムでも迅速に意思決定できる機動力こそが、同社のTOB戦略を支える最大の強みと言えるでしょう。

ヒューリックのTOB戦略と潜在的買収候補企業

ここからは、不動産中堅ながら2027年までに約1,000億円をM&Aに投じ、収益力強化につなげる方針を打ち出しているヒューリックの今後のTOB戦略を具体的に考察してみたいと思います。

近年、個別指導塾運営のリソー教育(4714)へのTOB子会社化も実施しており、不動産以外の多方面への事業展開を進めながら、シナジー効果が見込まれる分野でのM&Aを積極化しています。

2025年8月には地質ボーリング機器メーカーの鉱研工業(6297)をTOBで買収する計画も明らかにしており、不動産以外の新規事業領域への踏み出しが顕著です。

中期経営計画

ヒューリックの中長期経営計画では、ポートフォリオ再構築とともに、再生可能エネルギー(再エネ)、高齢者介護、物流、教育など「社会課題・地域課題に対応した新規事業領域」を幅広く探索するため、約500億円の成長投資枠を設定しています。

さらに海外でも米国高齢者住宅への投資枠500億円を別途設ける方針で、国内外で新分野にシフトする姿勢を示しています。

TOB候補企業

これら方針を踏まえ、ヒューリックが今後展開し得るTOB戦略として、下記のような戦略的シナジーのある上場企業が買収候補に挙げられます。

選定にあたっては、

- ①駅近・都市部の不動産資産や再エネ発電資産、介護・物流施設、教育関連施設などを保有・運営し事業実績があること

- ②時価総額が数百億〜2,000億円程度で規模感が合うこと

- ③親会社に属さない独立系であり事業提携や資本参加のニーズが見込まれること

- ④大株主構成や株価評価からTOB実施が現実的に検討し得ること

──これらの観点を考慮しています。

以下、候補企業ごとの概要・ヒューリックとのシナジー・TOB実現可能性を簡潔にまとめます。

ヒューリックが掲げる「ポートフォリオ再構築 × 新領域深耕」方針(成長戦略投資枠500 億円+大型 M&A枠約1 000 億円)に沿って、同社が今後“友好的 TOB/資本参加”を仕掛ける余地が大きい上場企業を整理しました。

| 候補企業(コード) | 主要事業・規模 | ヒューリックとのシナジー | TOB実現可能性(株主構成など) |

|---|---|---|---|

| レノバ | 太陽光・風力・バイオマス・地熱など再エネ発電を全国で開発・運営。売上702 億円、従業員335名 | 物件電力の再エネ化・蓄電事業の共同推進。環境経営ブランド向上 | 経営陣+東京ガス+住友林業で約37%保有。友好的提案で合意余地 |

| チャーム・ケア | 首都圏・関西で高価格帯有料老人ホーム200超を運営 | 介護運営ノウハウ獲得→ヒューリック保有ビルをシニア住宅転用、米国シニア住宅投資とも連携 | 創業者系で約45%保有。承諾次第で100%TOBも視野 |

| JPホールディングス | 認可保育園205園・学童等320施設を運営。保育最大手 | 物件への企業内保育所誘致、こども教育事業拡張で ESG 強化 | ダスキン約31%・他機関投資家分散。独立系ゆえ資本提携ニーズ大 |

| 平和不動産 | 兜町・茅場町で多数のオフィス・再開発案件を保有 | “銀座の大家”に次ぐ都心核を獲得、REIT運用子会社も吸収 | 大成建設20%が筆頭も支配権なし。アクティビスト介在で資本政策に揺らぎ |

| いちご | 不動産再生&再エネ事業、上場 REIT・私募ファンド運用 | 「脱炭素×不動産」の融合。再エネ電源+物件再生ノウハウを同時取得 | いちごトラスト PTE が50%保有。友好的提携で迅速決着可 |

戦略的ポイント

- 再エネ・脱炭素: レノバ・いちごを通じて自社物件電力を内製化し、蓄電池事業(10 年で1 000 億円投資計画)と接続。

- 介護・子育て: チャームケア・JPHDを傘下に置き、介護施設/保育所のハード(不動産)+ソフト(運営)一体モデルを確立。

- 物流・オフィス再生: 平和不動産を取り込み、オフィス 50%以下への資産入替を加速しつつ安定賃料を確保。

- 資本政策: 負債2 兆円超でも AA-格付を維持し、PBR1倍超・ROE10%超という “バランス経営” 指標を守るため、買収規模は時価総額2 000 億円以下を目安に複数案件を並行検討。

今後のシナリオ

2025〜27年度は①友好的持分取得→②議決権 50% 超→③段階的子会社化/REIT組入れ――という三段階アプローチを想定します。

特にヒューリック REITやレノバ×環境エネルギーファンドといった“ストラクチャード買収”でレバレッジを抑えつつ案件を積み重ねる公算が大きい。

ヒューリックは「大手が手を出しにくい隙間 × スピード決断」で成長してきました。

今後も“即断即決・友好的 TOB”という独自色を武器に、上記候補のようなシナジー性の高い中規模企業を射程に収めるとみられます。